Có mất phí rút tiền thẻ tín dụng hay không và khoản phí là bao nhiêu? Nhiều người không hiểu rõ về thẻ tín dụng và tưởng việc rút tiền là miễn phí hay mất phí. Và nghĩ nó giống như thẻ ngân hàng thông thường nên đã lạm dụng rút nhiều và dẫn tới hậu quả sau này phải đóng thêm số tiền lãi lớn bất ngờ. Trong bài viết này chúng tôi sẽ giúp bạn biết thêm về quy định phí rút tiền thẻ tín dụng nhằm tránh các trường hợp đáng tiếc xảy ra.

Mục lục

Quy định về phí rút tiền thẻ tín dụng mới nhất

Bạn sẽ mất phí rút tiền thẻ tín dụng và đồng thời phải chịu thêm phần lãi suất cao khi rút tiền. Bởi vì theo quy định của ngân hàng và chức năng chính của thẻ tín dụng là để thanh toán giao dịch mua bán bằng cách cho phép trả nợ trước chứ không phải là sử dụng để rút tiền mặt như các thẻ ngân hàng thông thường.

Do đó việc rút tiền mặt từ thẻ tín dụng sẽ bị thu phí rất cao nằm tầm khoảng 4% trên mỗi giao dịch. Và các ngân hàng sẽ thu mức phí này tối thiểu từ 50.000 đồng đến 150.000₫ cho mỗi giao dịch rút tiền tùy quy định của mỗi ngân hàng. Nếu trường hợp thực tế bạn rút số tiền mà mức phí rút được tính không đạt mức tối thiểu thì phía bên ngân hàng cũng sẽ tự động quy đổi ra thành số tiền tối thiểu.

Ngoài ra khi rút tiền từ thẻ tín dụng bạn sẽ bị tính thêm lãi suất rút tiền. Mức lãi suất này sẽ dao động khác nhau tùy thuộc vào từng ngân hàng đưa ra lúc bạn mở thẻ. Và mức lãi suất sẽ dao động khoảng từ 20%- 40% mỗi năm trở lên.

Ví dụ về cách tính chi phí rút tiền thẻ tín dụng

Ví dụ như ngày 28 tháng 6 bạn thực hiện rút 3 triệu đồng từ thẻ tín dụng của mình, áp dụng mức phí rút tiền 4% ( khi tối thiểu là 150.000 đồng) và lãi suất được tính là 30% mỗi năm. Sau 16 ngày bạn thực hiện thanh toán thì ngoài số tiền gốc đã rút bạn còn mất thêm các khoản phí cho ngân hàng bao gồm:

- Phí rút tiền thẻ tín dụng là 150.000₫ chứ không phải là 120.000đ. Nếu tính theo công thức thì mức phí rút tiền là 3.000.000 x 4% = 120.000 VND. Tuy nhiên số tiền này chưa đạt mức phí tối thiểu < 150.000 VND do ngân hàng quy định nên sẽ được tính thành mức tiền phí tối thiểu.

- Tiền lãi khách hàng cần trả cho ngân hàng tính hết 16 ngày: 3.000.000 x 30%/365 x 16 = 39.452 VND.

Vậy tổng số tiền sau cùng mà khách hàng cần phải thanh toán cho ngân hàng sẽ là 3.189.452 VND.

Như vậy thông tin không vì mất phí khi rút tiền mặt từ thẻ tín dụng là sai sự thật. Khi sử dụng thẻ tín dụng bạn cần đọc kỹ các quy định cũng như mức biểu phí và lãi suất do ngân hàng đưa ra để biết cách tính toán chính xác số tiền mình phải trả mỗi khi rút tiền.

Lãi suất và biểu phí rút tiền thẻ tín dụng của các ngân hàng

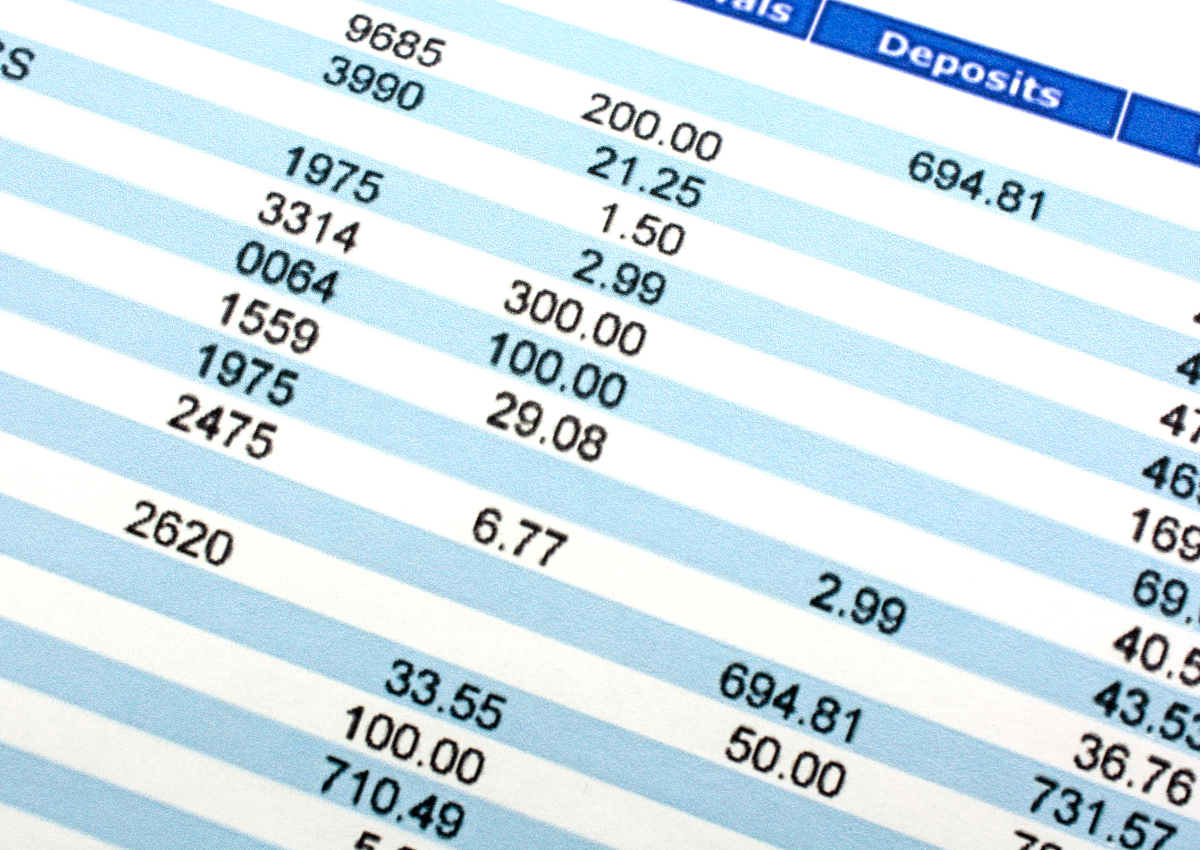

Hiện nay các ngân hàng đều áp dụng mức phí rút tiền thẻ tín dụng và lãi suất cao. Dưới đây là bảng tổng hợp về mức phí cũng như lãi suất áp dụng khi rút tiền thẻ tín dụng của một số ngân hàng để bạn tham khảo:

| Tên ngân hàng | Phí rút tiền (%/ tổng số tiền rút) | Lãi suất rút tiền |

| Techcombank | 4% (tối thiểu 100.000 VND) | 19,8 – 38,8%/năm |

| VIB | 4% (tối thiểu 100.000 VND) | 25 – 31%/năm |

| ACB | 4% (tối thiểu 100.000 VND) | 20 – 32%/năm |

| TPBank | 4,4% (tối thiểu 110.000 VND) | 28,2%/năm |

| VPBank | 4% (tối thiểu 100.000 VND) | 33,48 – 47,88%/năm |

| OCB | 4% (tối thiểu 100.000 VND) | 33%/năm |

| SHB | 4% (tối thiểu 100.000 VND) | 25,9 – 29,9%/năm |

| HDBank | 4% (tối thiểu 100.000 VND) | 24 – 36%/năm |

| MSB | 4% (tối thiểu 50.000 VND) | 42 – 45%/năm |

| SeABank | 4,4% (tối thiểu 110.000 VND) | 30 – 34%/năm |

Quy định về phí rút và lãi suất được tính sẽ thay đổi theo từng thời kỳ và chính sách mỗi ngân hàng. Vì vậy để biết chính xác phí rút tiền thẻ tín dụng và lãi suất thời điểm đó bao nhiêu thì bạn nên liên hệ đến ngân hàng.

Phí rút tiền từ thẻ tín dụng và lãi suất được tính cao nên hầu như các ngân hàng đều khuyến khích người dùng chỉ nên thực hiện rút tiền trong các trường hợp đặc biệt và thực sự cần thiết. Khi bạn đã thực hiện rút tiền mặt từ thẻ tín dụng thì cũng nên xác định kế hoạch và chuẩn bị tài chính đầy đủ để thanh toán dư nợ càng sớm càng tốt.

Các lưu ý khi rút tiền từ thẻ tín dụng mà bạn cần biết

Bạn cần nắm được các thông tin dưới đây trước khi quyết định rút tiền từ thẻ tín dụng để sử dụng:

- Hình thức rút tiền từ thẻ tín dụng tại cây ATM là hình thức hợp pháp duy nhất. Bạn không nên rút tiền thẻ tín dụng thông qua các hình thức khác hay qua đơn vị trung gian nhằm đảm bảo an toàn về tài chính.

- Tiền lãi suất rút tiền sẽ được ngân hàng tính ngay sau khi bạn hoàn tất rút tiền. Do đó để tránh phát sinh thêm số tiền lãi lớn thì bạn nên thanh toán dư nợ sớm nhất có thể.

- Hạn mức rút tiền tối đa sẽ áp dụng theo từng quy định mỗi ngân hàng nhưng thông thường chỉ được tới 80%. Như vậy khách hàng không thể rút được hết hạn mức quy định của thẻ tín dụng.

- Mức phí rút tiền thẻ tín dụng sẽ được ngân hàng trực tiếp vào hạn mức tín dụng tại thời điểm bạn rút tiền thành công.

- Tránh lạm dụng việc rút tiền từ thẻ tín dụng thường xuyên bởi vì chức năng chính của loại thẻ này là thanh toán chi tiêu. Việc rút tiền sẽ phát sinh ra mức phí và lãi suất cao tạo ra khoản nợ lớn, dễ ảnh hưởng đến uy tín tín dụng cá nhân cũng như tạo khó khăn cho khoản nợ tín dụng sau này.

Câu hỏi thường gặp về phí rút tiền thẻ tín dụng

Câu hỏi: Cách tiết kiệm phí rút tiền thẻ tín dụng?

Trả lời: Dưới đây là cách để tiết kiệm phí rút tiền thẻ tín dụng:

- Ưu tiên thanh toán bằng thẻ: Sử dụng thẻ tín dụng để thanh toán trực tiếp cho hàng hóa và dịch vụ thay vì rút tiền mặt.

- Rút tiền tại ATM của ngân hàng phát hành thẻ: Để tránh bị tính phí rút tiền ngoài hệ thống.

- Chỉ rút tiền mặt khi thực sự cần thiết: Hạn chế tối đa việc rút tiền mặt từ thẻ tín dụng để tránh phát sinh phí và lãi suất.

- Thanh toán đầy đủ dư nợ thẻ tín dụng mỗi tháng: Để tránh phát sinh lãi suất cho khoản rút tiền mặt.

- Chọn ngân hàng có mức phí rút tiền thẻ tín dụng thấp: So sánh mức phí rút tiền thẻ tín dụng của các ngân hàng khác nhau trước khi chọn mở thẻ.

Câu hỏi: Rút tiền thẻ tín dụng có mất phí không?

Trả lời: Có, rút tiền thẻ tín dụng mất phí. Phí rút tiền thẻ tín dụng thường dao động từ 2% đến 5% giá trị giao dịch, tùy vào ngân hàng và loại thẻ.

Câu hỏi: Cần lưu ý khi rút tiền thẻ tín dụng?

Trả lời: Dưới đây là một số lưu ý dành cho bạn:

- Giữ bí mật mã PIN thẻ và không chia sẻ cho bất kỳ ai.

- Bảo quản thẻ cẩn thận, tránh để mất hoặc bị đánh cắp.

- Kiểm tra số dư tài khoản và hạn mức thẻ trước khi thực hiện giao dịch.

- Giữ hóa đơn giao dịch để đối chiếu và theo dõi.

Hỗ trợ hồ sơ vay thế chấp tất cả các ngân hàng khu vực Toàn Quốc, nhận mọi hồ sơ khó : nợ xấu, không chứng minh được thu nhập, tài sản Tỉnh, quy hoạch, đất nông nghiệp, diện tích nhỏ, lớn tuổi, gần mộ, hẻm nhỏ,diện tích nhỏ, người vay làm việc nước ngoài …hỗ trợ tư vấn tạo dòng tiền, doanh thu, lên hồ sơ vay vốn, kế hoạch tích lũy tài sản cho cá nhân, doanh nghiệp, xưởng sản xuất, nhà máy, dự án.

Nhận đáo hạn, giải chấp ngân hàng, xin hạn mức, cho thuê hạn mức, chứng minh tài chính,đáo hạn rút tiền mặt thẻ tín dụng,vay kinh doanh, vay tín chấp đến 2 tỷ, cầm cố ô tô nhà đất, vay 3 bên tài sản Tỉnh hạn mức 300tr - 100 tỷ. Liên hệ Dịch vụ tài chính – Daohannganhang.vn Hotline: 0931.346.386 (zalo,viber) tư vấn miễn phí.

Xem thêm: Các cách lấy tiền mặt từ thẻ tín dụng dễ nhất