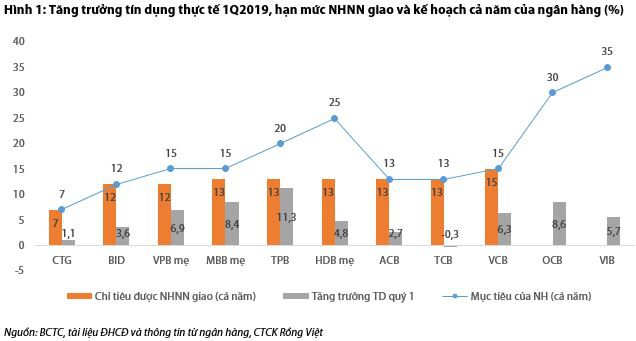

Năm 2019, Ngân hàng Nhà nước (NHNN) đặt mục tiêu tăng trưởng tín dụng cho các ngân hàng ở mức 14%, tương đương với năm 2018. Mức tăng trưởng này được đánh giá là phù hợp với bối cảnh kinh tế vĩ mô, đảm bảo an toàn và hiệu quả hoạt động của hệ thống ngân hàng. Bài viết này sẽ đề cập đến một số giải pháp mà các ngân hàng có thể áp dụng để tăng trưởng tín dụng và lợi nhuận trong bối cảnh hạn mức tín dụng bị hạn chế.

Theo chia sẻ từ một lãnh đạo ngân hàng, chỉ tiêu tăng tín dụng các ngân hàng 2019 được giao khá đa dạng, những bên tốt có khi lên đến 30%. Ở diễn biến khác, cũng có ngân hàng đặt chỉ tiêu chỉ 6-8%. Đến hiện tại, hầu hết ngân hàng đã được phân bổ chỉ tiêu tăng tín dụng song chỉ một số ít tiết lộ con số cụ thể.

Trước đó, trong phiên họp đại hội cổ đông, ông Đặng Khắc Vỹ, Chủ tịch HĐQT VIB, cho biết ngân hàng này đề xuất được tăng tín dụng 35% do VIB là một trong những ngân hàng đầu tiên trên thị trường đạt tiêu chuẩn Basel II. Còn NHNN có đồng ý hay cấp hạn mức bao nhiêu, VIB sẽ tuân thủ chừng đó. Ngay cả trong trường hợp hạn mức được cấp thấp hơn, kế hoạch của ngân hàng cũng không ảnh hưởng.

MBBank đặt chỉ tiêu tăng tín dụng năm nay dự kiến là 20%. 20% cũng là mức tăng dư nợ cho vay khách hàng, trái phiếu các tổ chức kinh tế mà TPBank đặt ra cho năm 2019 nếu được NHNN chấp thuận.

Chỉ tiêu của một số ngân hàng TMCP Nhà nước thấp hơn. Vietcombank muốn tăng 15%, VietinBank dè dặt đặt 6-8% do áp lực phải nâng tỷ lệ an toàn vốn tối thiểu (CAR). Agribank đặt kế hoạch dư nợ cho vay nền kinh tế tăng 11-14% và 60% số này là cho vay nông nghiệp, nông thôn.

Nhóm ngân hàng cổ phần đặt ra mục tiêu có phần cao hơn. Techcombank muốn tăng trưởng tín dụng 13% hoặc cao hơn, Nam A Bank đặt tăng 18%, KienLongBank tăng 15%. Tuy nhiên cũng có đơn vị đặt mục tiêu khiêm tốn, chẳng hạn Vietbank đưa ra con số tăng trưởng 5,9% cho năm nay.

Thông điệp chung của Ngân hàng Nhà nước cho tăng trưởng tín dụng năm nay là 14%, tương đương với 2018. Ông Phạm Thanh Hà, Vụ trưởng Chính sách tiền tệ (NHNN) cho biết tăng trưởng tín dụng vẫn sẽ có điều chỉnh phù hợp với diễn biến tình hình thực tế dựa trên cơ sở mục tiêu tăng trưởng kinh tế 6,8% và lạm phát dưới 4%.

Mục lục

Chỉ tiêu tăng tín dụng

Nói về chỉ tiêu tăng tín dụng năm nay ở mức 14%, chuyên gia Nguyễn Trí Hiếu cho rằng chỉ tiêu này có thấp so với các năm trước nhưng lại phù hợp với thực tế.

“Các ngân hàng cần quay về vấn đề củng cố nội tại, cơ cấu nguồn vốn để hoạt động có hiệu quả và lành mạnh. Do vậy, chỉ tiêu tăng tín dụng 14% là phù hợp”, TS. Nguyễn Trí Hiếu chia sẻ với Người Đồng Hành.

Năm nay, NHNN sẽ phân bổ hạn mức tín dụng riêng cho từng ngân hàng và có sự chênh lệch nhiều. Theo T.S Nguyễn Trí Hiếu, việc phân bổ sẽ phụ thuộc vào quan điểm của NHNN đối với từng ngân hàng. Với các ngân hàng lành mạnh, mạng lưới tốt, nợ xấu thấp thường được giao chỉ tiêu cao. Trong khi đó, các ngân hàng có hiệu quả không cao, nợ xấu lớn thì chỉ tiêu có thể thấp hơn.

Với riêng các ngân hàng được cấp hạn mức thấp nhưng đặt mục tiêu tăng trưởng cao hơn, họ bắt buộc phải điều chỉnh hoạt động. Do vậy, các ngân hàng phải tìm ra các giải pháp để tăng tín dụng nhiều hơn nhằm tăng lợi nhuận. T.S Nguyễn Trí Hiếu khuyến nghị 4 giải pháp chính có thể giúp các ngân hàng đạt được mức tăng trưởng tín dụng cao, lợi nhuận tốt hơn.

Thứ nhất, họ có thể “chạy” vào thị trường liên ngân hàng để cho các ngân hàng khác, các tổ chức tín dụng vay lại. Thị trường liên ngân hàng sẽ không còn giới hạn về mặt tăng trưởng và giúp các ngân hàng bù đắp được thị trường cho vay bị giới hạn trên.

Một giải pháp khác là họ có thể điều chỉnh các nhóm khách hàng. Ngân hàng có thể loại trừ các khách hàng có tỷ lệ sinh lời thấp, quan tâm nhiều hơn đến các khách hàng có hiệu quả cao. Tương tự cho các nhóm ngành kinh tế, họ sẽ chạy vào nhóm ngành có lãi suất cao hơn, chẳng hạn như cho vay tiêu dùng,… Họ cũng có thể tiết giảm các chi phí vốn, chi phí hoạt động như marketing, chi phí khác nhằm đạt mục tiêu tăng trưởng lợi nhuận tốt hơn.

Cuối cùng, ngân hàng có thể đẩy mạnh các hoạt động dịch vụ nhằm gia tăng nguồn thu từ hoạt động này, bù đắp cho việc hạn chế tăng trưởng tín dụng. Từ góc độ ngân hàng, ông Nguyễn Đình Thắng, Chủ tịch LienVietPostBank, tiết lộ ngân hàng ông sẽ tăng cường bán, tập trung cho vay nhỏ lẻ nếu được tăng tín dụng ít. Bây giờ, chính sách của NHNN cũng hạn chế cho vay bất động sản. Do đó, ông cho hay sẽ “né” các dự án 1.000-2.000 tỷ. Huy động xong mà không cho vay ra được thì nguy hiểm nên theo lãnh đạo này, các ngân hàng có thể chọn giảm lãi suất tiết kiệm. Ngân hàng cũng đang lập dự án để tham gia vào cho vay các giải pháp hạn chế tín dụng đen.

“NHNN điều phối chung thì dựa trên nền kinh tế, lấy vĩ mô làm định hướng. Chặt quá thì kìm hãm, tiền không đẩy ra cho phát triển kinh doanh mà lỏng quá thì lại phát triển thành bong bóng, người ta đem tiền đi mua bất động sản… Để cho thế nào vừa là bài toán khó. Tăng trưởng 6-7% GDP nên tín dụng nằm trong 14-15% là vừa”, ông bày tỏ.

Còn theo ông Phạm Hồng Hải, Tổng giám đốc HSBC Việt Nam, vấn đề của ngân hàng không phải là tăng trưởng tín dụng bao nhiêu mà là có huy động được nguồn vốn đáp ứng cho nhu cầu vay của khách hàng hay không. Với một số ngân hàng có tỷ lệ an toàn vốn (CAR) thấp thì tăng trưởng tín dụng cao lại khó. Do đó, việc tăng trưởng tín dụng ra sao được cho là vấn đề nội tại của nhiều nhà băng hơn là các yếu tố khách hàng.

Câu hỏi thường gặp

Câu hỏi: Tại sao chỉ tiêu tăng tín dụng của các ngân hàng lại có sự chênh lệch?

Trả lời: Chỉ tiêu tăng tín dụng của các ngân hàng có sự chênh lệch do một số yếu tố sau:

- Sức khỏe tài chính: Ngân hàng có tỷ lệ an toàn vốn (CAR) cao, nợ xấu thấp, hiệu quả hoạt động tốt sẽ được cấp hạn mức tín dụng cao hơn.

- Lĩnh vực hoạt động: Ngân hàng tập trung vào các lĩnh vực tiềm năng, có hiệu quả kinh tế cao sẽ được ưu tiên cấp hạn mức tín dụng.

- Kế hoạch kinh doanh: Ngân hàng có kế hoạch kinh doanh hợp lý, khả thi và có khả năng thực hiện cao sẽ được NHNN tin tưởng và cấp hạn mức tín dụng phù hợp.

Câu hỏi: Việc hạn chế tăng trưởng tín dụng sẽ ảnh hưởng như thế nào đến nền kinh tế?

Trả lời: Việc hạn chế tăng trưởng tín dụng có thể ảnh hưởng đến nền kinh tế theo một số cách sau:

- Giảm tốc độ tăng trưởng GDP: Doanh nghiệp và người dân gặp khó khăn trong việc tiếp cận nguồn vốn vay để đầu tư, sản xuất kinh doanh.

- Tăng lãi suất vay: Khi nguồn cung tín dụng hạn hẹp, lãi suất vay có thể tăng lên, ảnh hưởng đến khả năng trả nợ của doanh nghiệp và người dân.

- Gây khó khăn cho thị trường bất động sản: Bất động sản là một trong những lĩnh vực sử dụng nhiều vốn vay ngân hàng. Việc hạn chế tín dụng có thể khiến thị trường bất động sản chững lại hoặc giảm giá.

Câu hỏi: Làm thế nào để khách hàng có thể lựa chọn ngân hàng phù hợp trong bối cảnh hạn chế tăng trưởng tín dụng?

Trả lời: Khách hàng cần xác định rõ mục đích vay vốn, số tiền cần vay và thời gian vay để lựa chọn ngân hàng phù hợp và so sánh lãi suất vay của các ngân hàng khác nhau để lựa chọn ngân hàng có lãi suất vay thấp nhất.

Hỗ trợ hồ sơ vay thế chấp tất cả các ngân hàng khu vực Toàn Quốc, nhận mọi hồ sơ khó : nợ xấu, không chứng minh được thu nhập, tài sản Tỉnh, quy hoạch, đất nông nghiệp, diện tích nhỏ, lớn tuổi, gần mộ, hẻm nhỏ,diện tích nhỏ, người vay làm việc nước ngoài …hỗ trợ tư vấn tạo dòng tiền, doanh thu, lên hồ sơ vay vốn, kế hoạch tích lũy tài sản cho cá nhân, doanh nghiệp, xưởng sản xuất, nhà máy, dự án.

Nhận đáo hạn, giải chấp ngân hàng, xin hạn mức, cho thuê hạn mức, chứng minh tài chính,đáo hạn rút tiền mặt thẻ tín dụng,vay kinh doanh, vay tín chấp đến 2 tỷ, cầm cố ô tô nhà đất, vay 3 bên tài sản Tỉnh hạn mức 300tr - 100 tỷ. Liên hệ Dịch vụ tài chính – Daohannganhang.vn Hotline: 0931.346.386 (zalo,viber) tư vấn miễn phí.

Xem thêm: Tình hình tăng trưởng tín dụng các ngân hàng quý 1/2019

Comments are closed.