Hiện nay, nhu cầu sử dụng tài sản đảm bảo để vay vốn ngân hàng ngày càng phổ biến và gần gũi mọi người. Tài sản đảm bảo ra đời nhằm đảm bảo an toàn cho các tổ chức tín dụng khi cho cá nhân, doanh nghiệp vay vốn và kích thích hoạt động vay. Vậy, tài sản đảm bảo là gì? Những tài sản nào được xem là tài sản đảm bảo được các ngân hàng chấp nhận? Trong bài viết dưới đây, sẽ giúp bạn nắm được chi tiết về quy định về tài sản đảm bảo của ngân hàng giúp cho việc vay vốn trở nên thuận lợi hơn.

Mục lục

Tài sản đảm bảo là gì?

Tài sản đảm bảo thường được biểu hiện dưới 3 hình thức mà ngân hàng chấp nhận cho khách hàng thế chấp để vay vốn là vật hiện hữu, giấy tờ có giá trị và quyền tài sản, tài sản bảo đảm là tài sản mà bên bảo đảm (khách hàng) dùng để bảo đảm thực hiện nghĩa vụ dân sự của mình đối với bên nhận bảo đảm (thường là tổ chức tín dụng như ngân hàng). 03 hình thức đó cụ thể là:

- Đối với tài sản đảm bảo là quyền tài sản thì có những quyền tài sản như quyền tài sản phát sinh từ quyền tác giả, quyền sở hữu công nghiệp, quyền được nhận bảo hiểm, quyền góp vốn kinh doanh, quyền khai thác tài nguyên, lợi tức và các quyền phát sinh từ tài sản cầm cố, các quyền tài sản khác.

- Đối với tài sản đảm bảo là các giấy tờ có giá như: Trái phiếu, cổ phiếu, kỳ phiếu, chứng chỉ tiền gửi, thương phiếu, tín phiếu và các giấy tờ khác trị giá được bằng tiền. Đây được xem là các loại giấy tờ có giá, những loại giấy tờ không thuộc nhóm này không được xem là giấy tờ có giá và không có giá trị mang đi thế chấp.

- Đối với tài sản đảm bảo là vật như phương tiện giao thông, kim khí đá quý, máy móc thiết bị, nguyên nhiên vật liệu, hàng hóa,…

Điều kiện để trở thành tài sản đảm bảo

Theo quy định tại Điều 295 Bộ luật Dân sự 2015 về tài sản bảo đảm thì tài sản đảm bảo phải thuộc quyền sở hữu của bên đảm bảo, trừ trường hợp cầm giữ tài sản, bảo lưu quyền sở hữu. Tài sản bảo đảm có thể được mô tả chung, nhưng phải xác định được, có thể là tài sản hiện có hoặc tài sản hình thành trong tương lai. Giá trị của tài sản đảm bảo có thể lớn hơn, bằng hoặc nhỏ hơn giá trị nghĩa vụ được đảm bảo.

Tuy nhiên, có một số vấn đề cần lưu ý:.

- Tài sản được sử dụng làm tài sản đảm bảo phải là loại tài sản không cấm giao dịch, đây là điều kiện phù hợp đối với tài sản đảm bảo vì tài sản bảo đảm thường có thể dẫn đến việc chuyển nhượng, vì vậy tài sản không cấm giao dịch giúp cho việc chuyển nhượng sau này thuận lợi hơn.

- Tài sản bảo đảm phải là tài sản tồn tại trên thực tế và xác định được. Đây là điều kiện cần thiết đối với những tài sản được mô tả chung (ví dụ như hàng hóa, vật tư hay số dư tài khoản là những tài sản đảm bảo biến động hằng ngày và khó có thể mô tả chi tiết) và những tài sản đảm bảo hình thành trong tương lai.

Quy định về tài sản đảm bảo trong thế chấp ngân hàng

Những điều kiện về tài sản đảm bảo dùng để vay vốn thế chấp tại các tổ chức tín dụng và ngân hàng là:

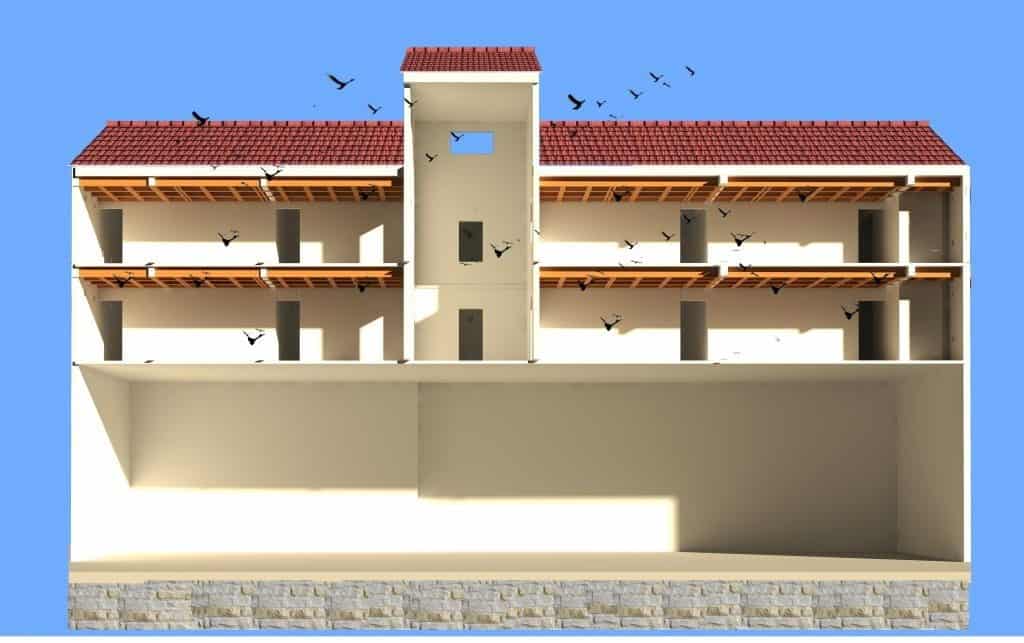

- Nhà ở hoặc công trình xây dựng gắn liền với đất, bao gồm các tài sản gắn liền với nhà ở, công trình xây dựng và các tài sản gắn liền với đất khác; Giá trị quyền sử dụng đất, tàu biển, máy bay theo đúng quy định của pháp luật VIệt Nam hiện hành trong trường hợp cần phải thế chấp.

- Tài sản có thể hình thành trong tương lai như: Bất động sản hình thành sau thời điểm ký giao dịch thuộc quyền sở hữu của khách hàng như: tài sản hình thành từ vốn vay, lợi tức, các công trình xây dựng hay bất động sản khác mà bên thế chấp có quyền được nhận.

- Ngoài ra còn có một số tài sản giá trị khác cũng được xem là tài sản đảm bảo như: Ô tô, xe máy, sổ tiết kiệm, sổ lương…

Ngoài ra các yêu cầu về loại tài sản, giá trị tài sản, cách thức bảo đảm thì tùy mỗi ngân hàng sẽ có những tiêu chí khác nhau để bảo vệ lợi ích của ngân hàng mình.

Quy định về tài sản đảm bảo của ngân hàng, ngoài việc tuân thủ đúng quy định của ngân hàng để bảo vệ lợi ích cho ngân hàng còn phải thực hiện đúng quy định pháp luật về tài sản đảm bảo của bộ luật dân sự Việt Nam.

Điều kiện của tài sản đảm bảo khi vay thế chấp tại ngân hàng

Để trở thành tài sản vay thế chấp ngân hàng, các loại tài sản đảm bảo mà khách hàng đưa ra cần phải thỏa mãn đầy đủ các điều kiện sau:

- Tài sản phải thuộc quyền sở hữu hoặc sử dụng, quản lý của khách hàng như Đất thì phải là đất chính chủ có giấy tờ rõ ràng, thuộc quyền của khách hàng theo quy định của pháp luật về đất đai.

- Nếu là tài sản của doanh nghiệp nhà nước thì phải được nhà nước giao cho doanh nghiệp quản lý, sử dụng hợp pháp.

- Những loại tài sản được phép giao dịch: tài sản mà pháp luật cho phép hoặc không cấm mua, bán, tặng, chuyển nhượng, cầm cố, thế chấp, bảo lãnh… Tài sản không tranh chấp về quyền sở hữu hay quyền sử dụng. Tài sản mà pháp luật quy định phải mua bảo hiểm và khách hàng đã mua bảo hiểm trong thời hạn đảm bảo tiền vay.

Khi có tài sản đảm bảo, bạn sẽ được vay bao nhiêu?

Theo nguyên tắc phòng ngừa rủi ro của ngân hàng thì tỷ lệ cho vay trả góp dựa trên tài sản đảm bảo sẽ là 60% đến 70% giá trị của tài sản đảm bảo. Đối với tài sản đảm bảo là bất động sản thì có thể vay lên tới 75% giá trị của bất động sản đó.

Tuy nhiên, với tình trạng đẩy mạnh hoạt động cho vay hiện nay, huy động vay và sức cạnh tranh của các ngân hàng thì nhiều ngân hàng có thể cho vay lên đến 90% đến 95% để nâng mức cho vay và khuyến khích hoạt động vay hiện nay và chấp nhận chịu rủi ro cao.

Lưu ý khi thế chấp tài sản đảm bảo để vay vốn

Hoạt động của ngân hàng luôn tiềm ẩn những rủi ro trong hoạt động cho vay. Với từng mục đích vay vốn khác nhau như vay mua xe, vay mua nhà hoặc vay nhằm mục đích sản xuất kinh doanh,… thì việc cho vay khi có tài sản đảm bảo kèm theo luôn là một trong những phương thức lựa chọn an toàn cho hoạt động vay vốn của ngân hàng.

Khi thực hiện việc vay vốn cần lưu ý những thủ tục liên quan đến tài sản đảm bảo như:

- Tiến hành đăng ký giao dịch bảo đảm, quyền sở hữu đối với tài sản, kiểm tra hoặc bổ sung những tài sản bị thiếu giấy tờ như tài sản hết hạn đăng ký, chưa đăng ký hoặc đăng ký không đầy đủ, …. đề phải kiểm tra một cách kĩ lưỡng để tránh sai sót có thể xảy ra.

- Thỏa thuận trong hợp đồng để bảo đảm quyền được ưu tiên xử lý tài sản trước các chủ thể khác. Trong trường hợp tài sản bảo đảm dùng để thực hiện nhiều nghĩa vụ trong đó có nghĩa vụ đối với ngân hàng. Đây là điều kiện có lợi cho ngân hàng khi xử lý tài sản đảm bảo thu hồi nợ vì tòa án hoặc cơ quan nhà nước có thẩm quyền khi xem xét, giải quyết tranh chấp sẽ ưu tiên những thỏa thuận, điều kiện có trong hợp đồng sau đó mới xem xét lợi ích giữa hai bên.

- Cần thuê đơn vị thẩm định giá độc lập (nên ưu tiên những đơn vị thẩm định có trong danh sách của Bộ tài chính) để thẩm định xác định giá trị tài sản bảo đảm.

- Thỏa thuận với khách hàng về việc xử lý tài sản bảo đảm tại tòa án trong giai đoạn tiền tố tụng (giai đoạn trước khi tòa án đưa vụ án ra xét xử).

Phương thức xử lý tài sản đảm bảo của ngân hàng

Có 4 phương thức xử lý tài sản đảm bảo:

- Bán tài sản đảm bảo.

- Bên nhận bảo đảm nhận chính tài sản bảo đảm để thay thế cho việc thực hiện nghĩa vụ của bên bảo đảm.

- Bên nhận bảo đảm nhận các khoản tiền hoặc tài sản khác từ người thứ ba trong trường hợp thế chấp quyền đòi nợ.

- Phương thức khác do các bên thoả thuận.

Tùy vào thỏa thuận giữa hai bên khi ký kết hợp đồng về việc xử lý tài sản đảm bảo thì ngân hàng sẽ thực hiện theo đúng hợp đồng đã ký.

Khi nào ngân hàng xử lý tài sản đảm bảo?

Ngân hàng xử lý tài sản đảm bảo khi:

- Nghĩa vụ được phát sinh dựa trên cơ sở hai bên thỏa thuận với nhau hoặc do pháp luật quy định, khi đến hạn thực hiện nghĩa vụ mà bên có tài sản đảm bảo không thực hiện đúng với nghĩa vụ ban đầu thỏa thuận hoặc thực hiện không đúng, không đầy đủ gây thiệt hại cho ngân hàng hoặc tổ chức tín dụng thì bên ngân hàng, tổ chức tín dụng được quyền xử lý tài sản đảm bảo để thanh toán và thu hồi lại khoản nợ.

- Khi xác lập giao dịch các bên có thể thỏa thuận về việc thực hiện nghĩa vụ, điều kiện chấm dứt nghĩa vụ (hủy bỏ giao dịch). Nếu bên có nghĩa vụ vi phạm điều kiện thỏa thuận thì bên ngân hàng, tổ chức tín dụng có quyền yêu cầu bên có nghĩa vụ thực hiện nghĩa vụ trước thời hạn, nếu bên có nghĩa vụ không thực hiện thì về phía ngân hàng, tổ chức tín dụng có quyền xử lý tài sản đảm sản mà bên có nghĩa vụ mang thế chấp, vay vốn.

- Trường hợp pháp luật có quy định về thực hiện nghĩa vụ trước thời hạn mà bên có nghĩa vụ không thực hiện, thực hiện không đúng thì bên có quyền xử lý tài sản bảo đảm.

Ngoài ra, trong trường hợp người phải thi hành án không còn tài sản nào khác hoặc có tài sản nhưng không đủ để thi hành án thì chấp hành viên có quyền kê biên, xử lý tài sản của người phải thi hành án đang cầm cố, thế chấp nếu giá trị của tài sản đó lớn hơn nghĩa vụ được bảo đảm và chi phí cưỡng chế thi hành án.

Các bên cũng có thể thỏa thuận về một số trường hợp xử lý tài sản bảo đảm khác, như khi bên vay vi phạm một nghĩa vụ nào đó của hợp đồng vay hay bên bảo đảm vi phạm một nghĩa vụ nào đó nêu trong hợp đồng bảo đảm.

Câu hỏi thường gặp về tài sản đảm bảo của ngân hàng

Câu hỏi: Loại tài sản nào có thể được dùng làm tài sản đảm bảo ngân hàng?

Trả lời: Có rất nhiều loại tài sản có thể được dùng làm tài sản đảm bảo ngân hàng, bao gồm:

- Bất động sản: Nhà ở, đất đai, chung cư,…

- Phương tiện giao thông: Ô tô, xe máy,…

- Tài khoản tiết kiệm: Sổ tiết kiệm, chứng chỉ tiền gửi,…

- Vàng: Vàng miếng, vàng trang sức,…

- Chứng khoán: Cổ phiếu, trái phiếu,…

Câu hỏi: Giá trị tài sản đảm bảo được xác định như thế nào?

Trả lời: Giá trị tài sản đảm bảo được xác định dựa trên giá thị trường hiện tại của tài sản. Ngân hàng sẽ cử thẩm định viên đến thẩm định giá trị tài sản trước khi cho vay.

Câu hỏi: Quyền hạn của ngân hàng đối với tài sản đảm bảo?

Trả lời: Ngân hàng có quyền:

- Yêu cầu bên vay thế chấp tài sản đảm bảo: Bên vay phải hoàn tất thủ tục thế chấp tài sản đảm bảo theo quy định của ngân hàng.

- Kiểm tra, giám sát tài sản đảm bảo: Ngân hàng có quyền kiểm tra, giám sát tình trạng tài sản đảm bảo để đảm bảo an toàn cho khoản vay.

- Bán tài sản đảm bảo: Nếu bên vay không thể thanh toán khoản vay đúng hạn, ngân hàng có quyền bán tài sản đảm bảo để thu hồi vốn.

Hỗ trợ hồ sơ vay thế chấp tất cả các ngân hàng khu vực Toàn Quốc, nhận mọi hồ sơ khó : nợ xấu, không chứng minh được thu nhập, tài sản Tỉnh, quy hoạch, đất nông nghiệp, diện tích nhỏ, lớn tuổi, gần mộ, hẻm nhỏ,diện tích nhỏ, người vay làm việc nước ngoài …hỗ trợ tư vấn tạo dòng tiền, doanh thu, lên hồ sơ vay vốn, kế hoạch tích lũy tài sản cho cá nhân, doanh nghiệp, xưởng sản xuất, nhà máy, dự án.

Nhận đáo hạn, giải chấp ngân hàng, xin hạn mức, cho thuê hạn mức, chứng minh tài chính,đáo hạn rút tiền mặt thẻ tín dụng,vay kinh doanh, vay tín chấp đến 2 tỷ, cầm cố ô tô nhà đất, vay 3 bên tài sản Tỉnh hạn mức 300tr - 100 tỷ. Liên hệ Dịch vụ tài chính – Daohannganhang.vn Hotline: 0931.346.386 (zalo,viber) tư vấn miễn phí.

Xem thêm: Có nên vay mua nhà OCB hay không?