Theo kế hoạch tăng trưởng lợi nhuận 2019 có 11 ngân hàng mục tiêu tăng trưởng tín dụng/tăng trưởng dư nợ cho vay khách hàng năm 2019 thấp hơn kết quả năm 2018, 20 ngân hàng đưa ra kế hoạch lợi nhuận tăng từ 3% đến cá biệt 86%. Bài viết dưới đây sẽ thông tin chi tiết đến bạn về kế hoạch tăng trưởng lợi nhuận năm 2019 của các ngân hàng để bạn có cái nhìn rõ nét hơn.

Mục lục

Kế hoạch tăng trưởng lợi nhuận trong năm 2019

Mùa đại hội đồng cổ đông thường niên năm 2019 của các ngân hàng đã gần như kết thúc, khi hầu hết các thành viên đã tổ chức thành công. Năm nay, có 7/20 ngân hàng có đưa ra mục tiêu tăng trưởng tín dụng (hoặc tăng trưởng dư nợ cho vay khách hàng) cao hơn năm 2018, 11/20 ngân hàng mục tiêu tăng trưởng tín dụng (hoặc tăng trưởng dư nợ cho vay khách hàng) thấp hơn kết quả đạt được năm 2018.

Hai thành viên còn lại trong nhóm thống kê, Ngân hàng An Bình (ABBANK) và Ngân hàng Tiên Phong (TPBank), đưa ra chỉ tiêu tăng trưởng dư nợ cho vay khách hàng kế hoạch 2019 thấp hơn kết quả đạt được nhưng tăng trưởng tổng dư nợ tín dụng kế hoạch cao hơn kết quả đạt được năm 2018.

Về tăng trưởng dư nợ cho vay khách hàng kế hoạch, có hai ngân hàng ACB và SCB đưa ra kế hoạch tăng trưởng dưới 14%. Các ngân hàng công bố chỉ tiêu này gồm OCB, TPBank, Nam A Bank, ABBANK, LienVietPostBank, Kienlong Bank, MBB , Bac A Bank đều có mức tăng trưởng kế hoạch trên 14% và dẫn đầu là OCB cá biệt với kế hoạch tăng trưởng tới 30%.

Về tổng dư nợ tín dụng (bao gồm cho vay khách hàng, cho vay dưới hình thức trái phiếu doanh nghiệp…), năm 2019 có 7 ngân hàng gồm VIB, HDBank, TPBank, Sacombank, ACB, VPBank, VCB đưa ra kế hoạch tăng trưởng cao hơn mức 14%; còn lại 6 ngân hàng gồm Techcombank, SHB, BIDV, ABBANK, Vietinbank, VietA Bank có kế hoạch tăng trưởng dưới 14% (Nguồn: Báo cáo, Nghị quyết ĐHĐCĐ năm 2019 các ngân hàng)

Kế hoạch huy động vốn của các ngân hàng

Về kế hoạch huy động vốn, có 4/20 ngân hàng đưa ra chỉ tiêu tăng trưởng huy động năm 2019 thấp hơn kết quả đạt được năm 2018 gồm: Nam A Bank, VietA Bank, ACB, SCB.

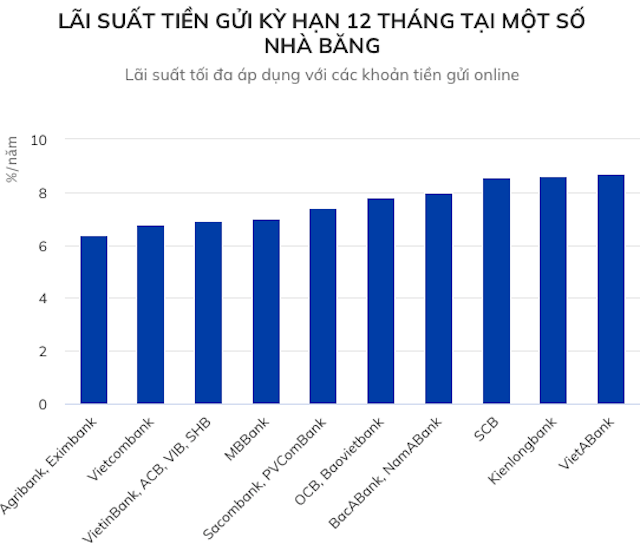

Đặc biệt, nhóm ngân hàng thương mại cổ phần có vốn nhà nước đưa ra chỉ tiêu tăng trưởng huy động quanh mức 11% – 13%, so với hầu hết các ngân hàng thương mại cổ phần khác đều có kế hoạch tăng trưởng huy động trên 20%, thậm chí lên đến 34%.

Về lợi nhuận trước thuế, kế hoạch lợi nhuận trước thuế của 20 ngân hàng tăng trưởng bình quân 17,85% so với kết quả thực hiện năm 2018. Dự kiến 20 ngân hàng sẽ tạo ra khoảng 104.184 tỷ đồng (gần 4,5 tỷ USD) lợi nhuận trước thuế năm 2019.

So với mục tiêu tăng trưởng tín dụng bình quân 14%, mục tiêu lợi nhuận tăng trưởng gần 18% bắt buộc các ngân hàng phải cải thiện NIM.

Riêng đối với nhóm ngân hàng có quy mô tài sản từ mức khoảng 100.000 tỷ đồng trở xuống gồm OCB, Bac A Bank, ABBANK, Nam A Bank, VietA Bank, Kienlong Bank kế hoạch lợi nhuận tăng trưởng trung bình 31,2% so với kết quả thực hiện năm 2018 và có sự phân hóa rõ rệt (BizLIVE sẽ được đề cập cụ thể trong bài tiếp theo).

Điểm chung của hầu hết các ngân hàng khi đưa ra định hướng kinh doanh năm 2019 là tập trung vào bán lẻ, dịch vụ và kinh doanh vốn. Thêm nữa, các ngân hàng cũng đưa ra mục tiêu duy trì ổn định vị thế của mình ở các lĩnh vực trong bảng xếp hạng, cố gắng để chuyển dịch lên vị trí cao hơn, gia tăng thị phần.

Và đầu tư công nghệ, nâng cấp hệ thống công nghệ, phát triển ngân hàng số là giải pháp hầu hết các ngân hàng thống kê đều đưa ra, bên cạnh tích cực thu hồi nợ, đầu tư nguồn nhân lực và chuyển dịch cơ cấu cho vay theo hướng giảm cho vay trung dài hạn.

Nhóm 5 “ông lớn” lợi nhuận năm 2018 gồm: Vietcombank , Techcombank, BIDV, VPBank và MBB cho thấy: ngoại trừ MBB đưa ra kế hoạch tăng trưởng lợi nhuận hơn 23% dự kiến đạt mức 9.560 tỷ đồng lợi nhuận trước thuế cuối năm 2019, các ngân hàng còn lại đều có mức tăng trưởng lợi nhuận quanh 10% trở xuống.

Ngân hàng MB, năm nay tiếp tục bám sát mục tiêu “duy trì Top 5 về hiệu quả kinh doanh và an toàn” với trọng tâm điều hành năm 2019 là đẩy mạnh kinh doanh số, marketing; triển khai toàn diện ngân hàng cộng đồng và SME care; phát triển bán lẻ, dịch vụ và tiếp tục đổi mới phòng giao dịch. MB cũng sẽ ưu tiên phát triển sản phẩm dịch vụ trên kênh số. Hai mảng kinh doanh mới Mcredit và MBAL đánh dấu sự mở rộng của MBB vào mảng tài chính tiêu dùng và bảo hiểm nhân thọ.

Trong khi đó, với kế hoạch lợi nhuận 20.000 tỷ đồng, cao nhất toàn ngành, Vietcombank trọng tâm kinh doanh năm 2019 tiếp tục hướng vào ba trụ cột: bán lẻ, dịch vụ và đầu tư. Kiểm soát chặt chất lượng tín dụng; phát triển sản phẩm dịch vụ.

VPBank đặt kế hoạch khiêm tốn cho năm 2019 với lợi nhuận trước thuế hợp nhất 9.500 tỷ đồng, tăng 3,28%, nếu loại trừ 850 tỷ đồng phí Bancassurance trả trước trong quý I/2018, lợi nhuận trước thuế hoạt động kinh doanh cốt lõi tăng 13,8%.

Nguồn: Báo cáo, Nghị quyết ĐHĐCĐ năm 2019 các ngân hàng

Năm nay, ngân hàng đặt kế hoạch lợi nhuận tăng trưởng mạnh trên 40% gồm LienVietPostBank (+57%), SHB (+47%), TPBank (+42%), VietinBank (+41%) với lợi nhuận trước thuế kế hoạch 2019 lần lượt 1.900 tỷ đồng, 3.068 tỷ đồng, 3.200 tỷ đồng và 9.500 tỷ đồng.

Câu hỏi thường gặp kế hoạch tăng trưởng lợi nhuận

Câu hỏi: Mục tiêu kế hoạch tăng trưởng lợi nhuận của các ngân hàng trong năm 2019 là gì?

Trả lời: Điểm chung của các ngân hàng khi đưa ra định hướng kinh doanh năm 2019 thường là tập trung vào bán lẻ, dịch vụ và kinh doanh vốn, các ngân hàng cũng đưa ra mục tiêu duy trì ổn định vị thế của mình trong bảng xếp hạng, gia tăng thị phần.

Câu hỏi: Tại sao một số ngân hàng đặt mục tiêu kế hoạch tăng trưởng lợi nhuận cho vay khách hàng thấp hơn so với năm trước?

Trả lời: Có thể do sự báo về tình hình kinh tế chung hay thị trường tín dụng không đủ mạnh mẽ để hỗ trợ mức tăng trưởng cao hơn. Bên cạnh đó, việc tăng trưởng tín dụng quá nhanh có thể gây ra các vấn đề liên quan đến rủi ro tín dụng.

Câu hỏi: Là một nhà đầu tư, cần lưu ý gì khi đánh giá kế hoạch tăng trưởng lợi nhuận?

Trả lời: Để các nhà đầu tư đưa ra các đánh giá về kế hoạch tăng trưởng lợi nhuận một lựa chọn chính xác, mang đến lợi nhuận cao thì cần phải tự lập ra một bản kế hoạch phân tích đánh giá mức độ tăng trưởng và lợi nhuận của các ngân hàng hiện tại và tương lai:

- Phân tích chiến lược: Hiểu chiến lược kinh doanh của ngân hàng và so sánh các ngân hàng khác nhau. Đưa ra các đánh giá về khả năng thực thi chiến lược.

- Đánh giá hiệu quả hoạt động: Xem xét các chỉ tiêu tài chính quan trọn và phân tích xu hướng có thể biến động

- Đánh giá rủi ro: Các rủi ro như tỷ lệ nợ xấu, khả năng thanh toán nghĩa vụ, biến động thị trường,…

- Đánh giá giá trị cổ phiếu: Phân tích phướng pháp định giá cổ phiếu, so sánh với ngân hàng cùng ngành và sự báo triển vọng tăng trưởng.

Hỗ trợ hồ sơ vay thế chấp tất cả các ngân hàng khu vực Toàn Quốc, nhận mọi hồ sơ khó : nợ xấu, không chứng minh được thu nhập, tài sản Tỉnh, quy hoạch, đất nông nghiệp, diện tích nhỏ, lớn tuổi, gần mộ, hẻm nhỏ,diện tích nhỏ, người vay làm việc nước ngoài …hỗ trợ tư vấn tạo dòng tiền, doanh thu, lên hồ sơ vay vốn, kế hoạch tích lũy tài sản cho cá nhân, doanh nghiệp, xưởng sản xuất, nhà máy, dự án.

Nhận đáo hạn, giải chấp ngân hàng, xin hạn mức, cho thuê hạn mức, chứng minh tài chính,đáo hạn rút tiền mặt thẻ tín dụng,vay kinh doanh, vay tín chấp đến 2 tỷ, cầm cố ô tô nhà đất, vay 3 bên tài sản Tỉnh hạn mức 300tr - 100 tỷ. Liên hệ Dịch vụ tài chính – Daohannganhang.vn Hotline: 0931.346.386 (zalo,viber) tư vấn miễn phí.

Xem thêm: Lãi suất liên ngân hàng tăng thường đi kèm với sự mất ổn định trong thanh khoản.